交易中,真正拉開差距的是「加倉方式」!

很多成熟交易員在復盤中會提到一個感受:他們很少在第一時間就覺得「這單拿得很爽」。要麼倉位偏輕,要麼成本並不完美。真正舒服的感覺,往往出現在行情已經走了一段之後。

摘要:杠桿交易又稱虛盤交易、按金交易。就是投資者用自有資金作為擔保,從銀行或經紀商處提供的融資放大來進行外匯交易,也就是放大投資者的交易資金。融資的比例大小,一般由銀行或者經紀商決定,融資的比例越大,客戶需要付出的資金就越少。

外匯杠桿有什麽作用?

杠桿交易又稱虛盤交易、按金交易。就是投資者用自有資金作為擔保,從銀行或經紀商處提供的融資放大來進行外匯交易,也就是放大投資者的交易資金。融資的比例大小,一般由銀行或者經紀商決定,融資的比例越大,客戶需要付出的資金就越少。

國際上的融資倍數或者叫杠桿比例為20倍到400倍之間,外匯市場的標準合約為每手10萬元(指的是基礎貨幣,就是貨幣對的前一個幣種),如果經紀商提供的杠桿比例為20倍,則買賣一手需要5000元(如果買賣的貨幣與帳戶保證金幣種不同,則需要折算)的保證金;如果杠桿比例為100倍,則買賣一手需要1000元保證金。之所以銀行或經紀商敢提供較大的融資比例,是因為外匯市場每天的平均波幅很小,僅在1%左右,並且外匯市場是連續交易,加上完善的技術手段,銀行或經紀商完全可以用投資者較少的保證金來抵擋市場波動,而無需他們自己承擔風險。外匯保證金屬於現貨交易,又具有期貨交易的一些特點,比如買賣合約和提供融資等,但它的倉位可以長期持有,直到自己主動或被強製平倉。

總的來說,外匯交易杠桿有這些作用:

一.降低成本

外匯交易的杠桿作用本意是幫助投資者節省交易成本,采用杠桿交易機製,就可以將投資者的投資成本進行比例放大數十倍甚至數百倍,這對於資金較少的投資者來說,是非常有利的,大家只要花很小一筆的錢就能參與外匯交易,而不是像購買股票、基金那樣需要支付極高的交易成本,不僅降低成本,交易的風險也控製在較低的範圍。

二.擴大收益

除了節省成本的作用,杠桿在外匯交易中擴大收益的作用也十分顯著,投資者只需要投入較小的資金就能夠在外匯市場上撬動大額的收益,幫助投資者提升以小賺大的勝率,盡管花費的交易成本極低,但都能獲得數倍的可觀收益。

外匯杠桿多少倍合適?

外匯杠桿本身只是個工具,因此它並無好壞之分。外匯杠桿本身並無風險產生,而風險的真正來源是重倉交易、不評估信用層次、不設止損、不給自己的交易做計劃諸如此類的行為。

那麽杠桿究竟是越小越好還是越大越好呢,其實外匯杠桿的選擇和運用還是一個因人而異的東西,它要和投資者的投資情況、交易技術和交易心態匹配。

我們舉個例子,我們知道外匯交易市場的標準合約為每手10萬美元,因此一張標準合約一個點的價值就是 100,000*0.0001=10美金 ,以賬戶資金5000美金,交易1手EUR/USD為例:

1、在投資者選擇100倍杠桿的時候,其占用資金為1000美金(100,000美金/100),那麽賬戶內的剩余資金為4000美金(5000美金-1000美金),即當行情波動虧損400點(4000美金/10美金)時,保證金追繳系統強製平倉。(可承受400個點的風險)。

2、而在投資者選擇400倍杠桿的時候,占用資金為250美金(100,000美金/400),那麽賬戶內剩余資金為4750美金(5000美金-250美金),即當行情波動虧損475點(4750美金/10美金)時,保證金追繳系統強製平倉。(可承受475個點的風險)。

因此賬戶內後備資金越多,抗風險能力越強,自然獲利的數量就越高。但對保證金交易來說,杠桿比例放大了交易量,進而放大風險和收益!杠桿比例只是手段,風險來自你的建倉位(手數)與帳戶的比例!也就是說,多大的帳戶就只能建相應的倉位,他們之間的數量關系要對應!

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

很多成熟交易員在復盤中會提到一個感受:他們很少在第一時間就覺得「這單拿得很爽」。要麼倉位偏輕,要麼成本並不完美。真正舒服的感覺,往往出現在行情已經走了一段之後。

美國FED官員在1月會議前夕釋出鷹派言論,令市場對降息的預期大幅降低,導致美債殖利率與美元走強,對外匯市場造成劇烈波動,許多投資人因此決定布局外匯,而外匯天眼也收到不少諮詢經紀商的訊息,其中MiltonPrime的討論度相當高。有鑑於此,今天就帶大家一起了解這平台的評價。

近日,外匯天眼精英俱樂部(WikiFX Elite Club)在越南胡志明市成功舉辦主題為「Elite Gathering Day · Vietnam: Rally for Connection, Rally for Healthy Development」的匹克球交流活動,吸引了來自越南本地的50餘位行業嘉賓參與,其中包括多位知名IB 與 KOL 及多家交易商代表,共同打造了一場兼具運動活力與行業價值的高級社交盛會。

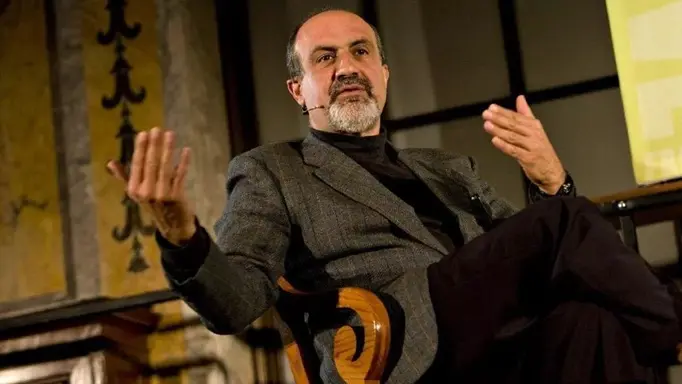

納西姆‧尼可拉斯‧塔雷伯,並不是傳統意義上的明星交易員。他更廣為人知的身份,是前期權交易員、風險研究者,以及《隨機騙局》的作者。但正是他在衍生品交易中的真實經歷,讓這本書成為無數交易員反覆翻讀的經典。